Direktversicherung zur Altersvorsorge abschließen

Die Finanzierung der gesetzlichen Altersrente wird zunehmend schwieriger. Gründe sind u. a. der demografische Wandel und die steigende Lebenserwartung. Die Folge ist, dass die gesetzliche Altersrente nur noch einen Teil des letzten Erwerbseinkommens darstellt.

Um ein auskömmliches Ruhestandsgeld zu erhalten, hat der Gesetzgeber Möglichkeiten zum Ausgleich dieser Versorgungsproblematik geschaffen. Von Ihrem Arbeitgeber dürfen Sie eine betriebliche Altersvorsorge (bAV) verlangen.

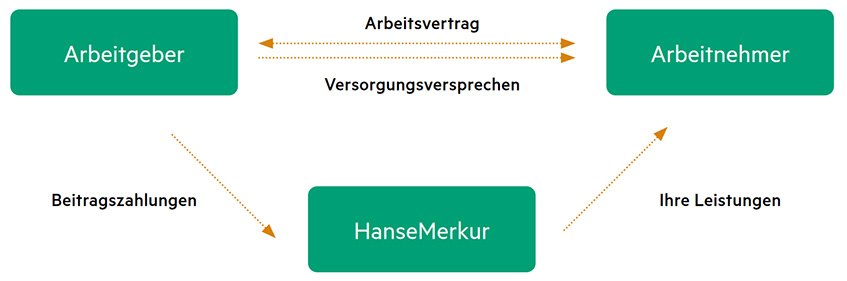

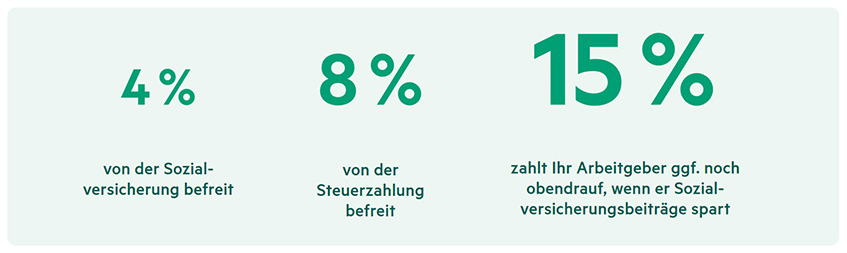

Zur Minderung der anstehenden Rentenlücke haben Arbeitnehmer einen Anspruch auf eine betriebliche Altersvorsorge. Der Arbeitgeber darf entscheiden, in welcher Form er diese Absicherung anbietet. Im Idealfall können Sie über den Durchführungsweg mitbestimmen. Die betriebliche Altersvorsorge (bAV) bietet eine gute Möglichkeit zur Aufstockung des Lebensunterhalts. Dabei wandeln Sie einen Teil des Bruttolohns, beispielsweise in eine Direktversicherung zur Altersvorsorge, um. Steuerliche Vorteile verringern Ihren Nettoaufwand zur Direktversicherung und Sie können mehr Geld bei gleichbleibendem Nettoeinkommen für Ihre Rente sparen.