Private Vorsorge flexibel gestaltet - die private Rentenversicherung

Machen Sie sich Gedanken über Ihre Rente und sind sich unsicher, ob diese einmal ausreichen wird? Diese Sorge ist durchaus berechtigt. Die Gesellschaft wird immer älter und es gibt immer weniger junge Menschen. Folglich zahlen immer weniger Erwerbstätige in die gesetzliche Rentenversicherung ein, gleichzeitig steigt die Anzahl der Rentenbezieher. Weitere Leistungseinschränkungen bei der gesetzlichen Rentenversicherung absehbar.

Um sich vor Altersarmut zu schützen hilft nur, sich rechtzeitig mit der eigenen privaten Altersvorsorge zu beschäftigen. Mit einer privaten Rentenversicherung sorgen Sie selbst vor und verkleinern die Versorgungslücke im Alter.

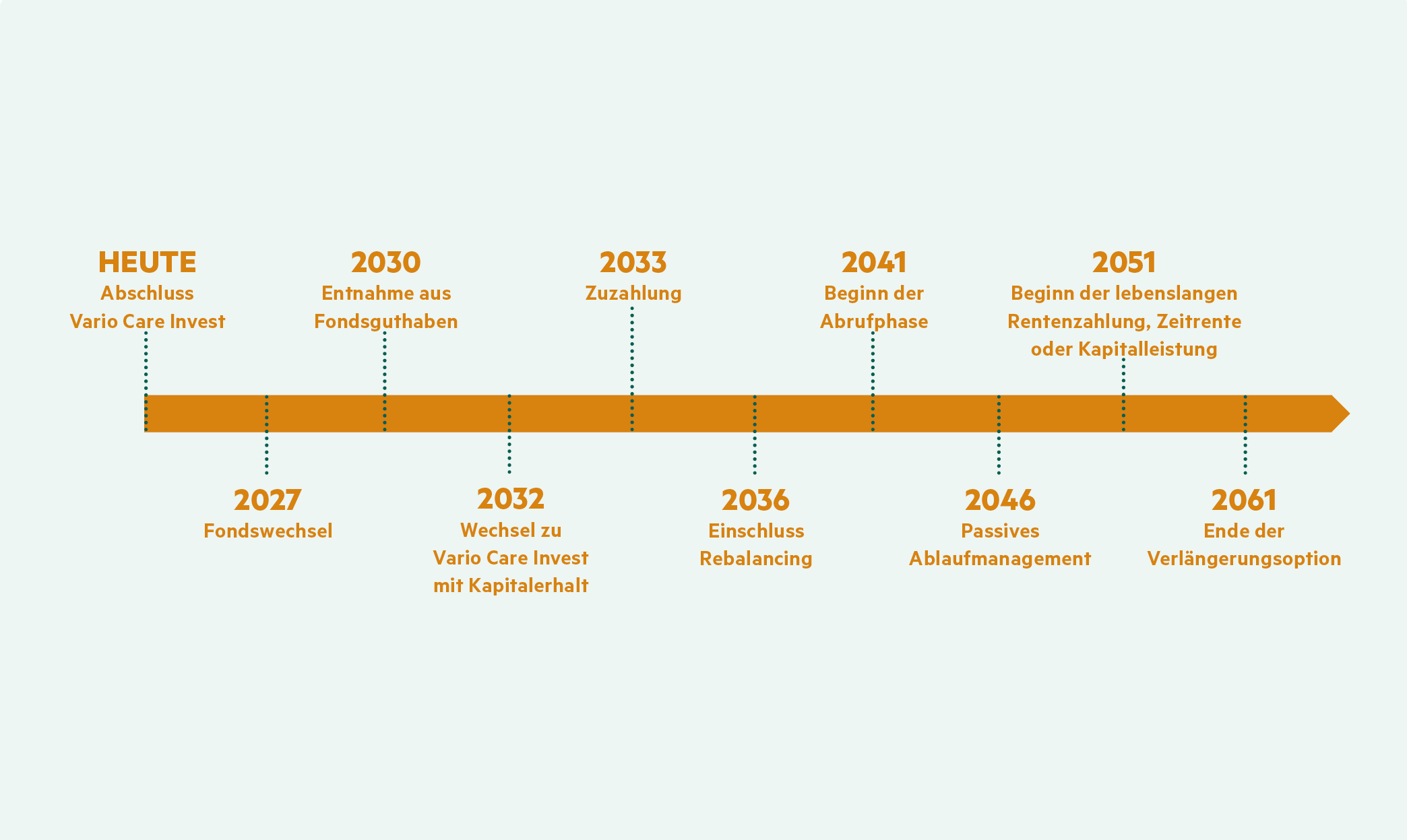

Für Rentenversicherungen mit klassischer Beitragsanlage garantiert die HanseMerkur Altersvorsorge hohe Leistungen. Sparen für das Alter mit Vario Care Invest – laut Stiftung Warentest (Heft 06/2025): modern, hochflexibel und mit bester ETF-Anlagemöglichkeit.

Zum 8. Mal in Folge wurde die HanseMerkur Lebensversicherung mit der Höchstbewertung 5 Sterne von dem Wirtschaftsmagazin WirtschaftsWoche im Rating der „Leistungsstärksten Lebensversicherer“ beurteilt.

In dem Vergleich mit 52 weiteren Anbietern überzeugt die HanseMerkur wiederholt mit der günstigsten Abschlusskostenquote und den niedrigsten Gesamtkostenquoten aller Mitbewerber. Konkret das Thema Kosten spielt im Wettbewerb in der Altersvorsorge eine wichtige Rolle.

Bestimmen die Kosten maßgeblich die Renditen zum Ablauf.

Die HanseMerkur gehört wieder einmal zu den Leistungsstärksten Anbietern deutscher Versicherer.