Finanzielle Absicherung mit der Berufsunfähigkeitsversicherung

In Ihrem Leben läuft alles in geregelten Bahnen: Sie haben ein gutes Auskommen und Ihr Arbeitgeber hat Sie gerade aus dem befristeten Vertrag in eine feste Stelle übernommen. Doch dann erkranken Sie schwer oder ziehen sich eine Unfallverletzung zu – und Ihr Leben gerät aus den Fugen. Wenn die Gesundheit nicht mehr mitspielt, geht auch die berufliche Perspektive verloren.

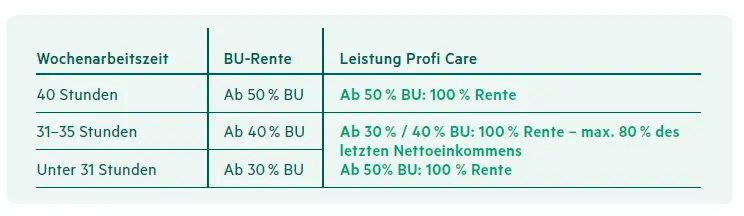

Eine Berufsunfähigkeitsversicherung (BU-Versicherung) zahlt Ihnen eine monatliche Rente, wenn Sie nicht mehr in der Lage sind, Ihren Beruf auf Dauer auszuüben. Dabei ist es egal, ob die Berufsunfähigkeit durch Unfall oder Krankheit ausgelöst wurde. Damit sind Sie in jedem Fall auf der sicheren Seite, was Ihre finanziellen Risiken betrifft. Sollten Sie eine Erwerbsminderungsrente vom Staat erhalten, beträgt diese jedoch in der Regel weniger als ein Drittel des letzten Bruttogehalts – und ist damit in den seltensten Fällen ausreichend. Junge Erwachsene, die nicht mindestens 5 Jahre in der gesetzlichen Rentenversicherung versichert sind, gehen leer aus!